【事项名称】

增值税零税率应税服务免抵退税申报

【申请条件】

增值税零税率应税服务免抵退税申报事项是指实行免抵退税办法的出口企业向境外单位提供增值税零税率应税服务后,向主管税务机关申请办理免抵退税申报业务。

适用免抵退税办法的出口企业提供增值税零税率跨境应税服务的,收齐有关凭证后,应在财务作销售收入次月起至次年 4 月 30 日前的各增值税纳税申报期内向主管税务机关申报退(免)税。

纳税人出口货物劳务、发生跨境应税行为,未在规定期限内申报出口退(免)税或者开具《代理出口货物证明》的,在收齐退(免)税凭证及相关电子信息后,即可申报办理出口退(免)税;未在规定期限内收汇的,在收汇或者视同收汇后,即可申报办理退(免)税。

纳税人发生跨境应税行为,适用免抵退税办法的,可以在同一申报期内,既申报免抵退税又申请办理留抵退税。当期可申报免抵退税的出口销售额为零的,应办理免抵退税零申报。纳税人既申报免抵退税又申请办理留抵退税的,税务机关应先办理免抵退税。

【设定依据】

1.《国家税务总局关于发布〈适用增值税零税率应税服务退(免)税管理办法〉的公告》(国家税务总局公告 2014 年第 11 号)第十二条

2.《国家税务总局关于发布〈适用增值税零税率应税服务退(免)税管理办法〉的公告》(国家税务总局公告2014年第11号)第十三条、第十五条、第十六条

3.《国家税务总局关于出口货物劳务退(免)税管理有关问题的公告》(国家税务总局公告2014年第51号)第二条

4.《国家税务总局关于出口退(免)税有关问题的公告》(国家税务总局公告 2015年第29号)第四条

5.《国家税务总局关于〈适用增值税零税率应税服务退(免)税管理办法〉的补充公告》(国家税务总局公告2015年第88号)第四条、第五条

6.《财政部 税务总局关于明确国有农用地出租等增值税政策的公告》(财政部 税务总局公告2020年第2号)第四条

7.《国家税务总局关于优化整合出口退税信息系统更好服务纳税人有关事项的公告》(国家税务总局公告2021年第15号)第二条第(八)项

8.《国家税务总局关于办理增值税期末留抵税额退税有关事项的公告》(国家税务总局公告 2019 年第 20 号)

【办理材料】

序号 材料名称 数量 备注 1 出口货物退(免)税申报电子数据 1份 2 《免抵退税申报汇总表》 2份 3 从与之签订提供增值税零税率应税服务合同的境外单位取得收入的收款凭证 1份 4 提供增值税零税率应税服务所开具的发票 1份 经主管税务机关认可,可只提供电子数据,原始凭证留存备查。 5 与境外单位签订的提供增值税零税率应税服务的合同复印件 1份 6 《跨境应税行为免抵退税申报明细表》 1份 7 《跨境应税行为收讫营业款明细清单》 1份 以下为条件报送资料 国际运输服务、港澳台运输服务以水路运输、航空运输、公路运输方式的还需报送 增值税零税率应税服务的载货、载客舱单或其他能够反映收入原始构成的单据凭证的原件及复印件 1份 国际运输服务、港澳台运输服务以航空运输方式且国际运输和港澳台运输各航段由多个承运人承运的还需报送 《航空国际运输收入清算账单申报明细表》 1份 提供的适用增值税零税率的铁路运输服务 属于客运的,应当提供《国际客运(含香港直通车)旅客、行李包裹运输清算函件明细表》;属于货运的,应当提供《中国铁路总公司国际货物运输明细表》,或者提供列明本企业清算后的国际联运运输收入的《清算资金通知清单》 1份 以程租、期租、湿租服务方式租赁交通运输工具从事国际运输服务和港澳台运输服务的还需报送 程租、期租、湿租的合同或协议复印件。向境外单位和个人提供期租、湿租服务,按规定由出租方申报退(免)税的,可不提供增值税零税率应税服务的载货、载客舱单或其他能够反映收入原始构成的原始凭证。 1份 提供软件服务、电路设计及测试服务、信息系统服务、业务流程管理服务,以及离岸服务外包业务的还需报送 合同已在商务部“服务外包及软件出口管理信息系统”中登记并审核通过,由该系统出具的证明文件原件及复印件 1份 提供广播影视节目(作品)的制作和发行服务的还需报送 合同已在商务部“文化贸易管理系统”中登记并审核通过,由该系统出具的证明文件原件及复印件 1份 提供电影、电视剧的制作服务的还需报送 行业主管部门出具的在有效期内的影视制作许可证明原件及复印件 1份 提供电影、电视剧的发行服务的还需报送 行业主管部门出具的在有效期内的发行版权证明、发行许可证明原件及复印件 1份 提供研发服务、设计服务、技术转让服务的还需报送 与提供增值税零税率应税服务收入相对应的《技术出口合同登记证》及其数据表 1份

注意事项:

1.纳税人对报送材料的真实性和合法性承担责任。

2.纳税人可通过电子税务局、标准版国际贸易“单一窗口”、出口退税离线申报工具三种免费申报渠道办理出口退(免)税业务。

3.纳税人可通过“非接触”方式申报办理出口退(免)税事项,按照现行规定需要现场报送的纸质表单资料,可选择通过网上渠道以影像化或数字化方式提交。纳税人通过电子税务局、@深税及其他“非接触”方式提交相关电子数据、影像化或者数字化表单资料后,即可完成相关出口退(免)税备案事项的申请。原需报送的纸质表单资料,以及通过网上渠道提交的影像化或者数字化表单资料,纳税人应妥善留存备查。

4.无纸化试点企业仅需报送系统生成的正式申报电子数据,不再需要报送纸质申报表和纸质凭证,原规定向主管税务机关报送的纸质凭证留存备查。

5.办理材料里未注明原件、复印件的均为原件;仅注明复印件的只需提供复印件。

6. 办理材料如为复印件,须注明与原件一致,并加盖公章。

【办理地点】

全城通办,第三税务分局、宝安区局第三税务所办税服务厅除外:是()否(√)

2.自助办税终端:是()否(√)

3.网上办理

电子税务局:是(√)否()电子税务局

移动终端(税务局):是()否(√)

【办理机构】

生产企业一般纳税人到主管税务机关。

【办理时间】

1.纳税人办理时限

在财务作销售收入次月起至次年 4 月 30 日前的各增值税纳税申报期内。

纳税人出口货物劳务、发生跨境应税行为,未在规定期限内申报出口退(免)税或者开具《代理出口货物证明》的,在收齐退(免)税凭证及相关电子信息后,即可申报办理出口退(免)税;未在规定期限内收汇的,在收汇或者视同收汇后,即可申报办理退(免)税。

2.税务机关办结时限

(1)管理类别为一类的出口企业在 5 个工作日内办结退(免)税手续。

(2)管理类别为二类的出口企业在 10 个工作日内办结退(免)税手续。

(3)管理类别为三类的出口企业在 15 个工作日内办结退(免)税手续。

(4)管理类别为四类的出口企业在 20 个工作日内办结退(免)税手续。

(5)对需要排除相关疑点及其他按规定暂缓退税的业务不受办结手续时限的限制。

【联系电话】

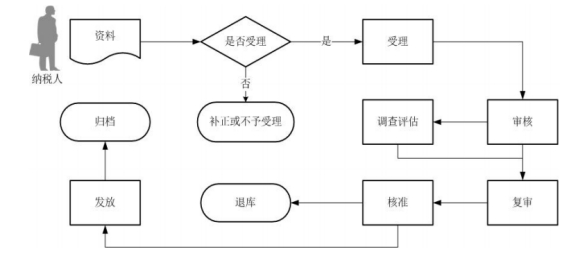

【办理流程】

【办理结果】

电子税务局办理的,税务机关将办理结果通过电子税务局反馈给纳税人。

【纳税人注意事项】

1.实行免抵退税办法的增值税零税率应税服务提供者如果同时出口货物劳务且未分别核算的,应一并计算免抵退税。

2.跨国公司经外汇管理部门批准实行外汇资金集中运营管理或经中国人民银行批准实行经常项下跨境人民币集中收付管理的,其成员公司在批准的有效期内,可凭银行出具给跨国公司资金集中运营(收付)公司符合下列规定的收款凭证,向主管税务机关申报退(免)税:

(1)收款凭证上的付款单位须是与成员公司签订提供增值税零税率应税服务合同的境外单位或合同约定的跨国公司的境外成员企业。

(2)收款凭证上的收款单位或附言的实际收款人须载明有成员公司的名称。

3.提供的适用增值税零税率的铁路运输客运服务的,以下原始凭证留存企业备查:

(1)国际客运联运票据(入境除外);

(2)铁路合作组织清算函件;

(3)香港直通车售出直通客票月报。

4.提供的适用增值税零税率的铁路运输货运服务的,以下原始凭证留存企业备查:

(1)运输收入会计报表;

(2)货运联运运单;

(3)“发站”或“到站(局)”名称包含“境”字的货票。

5.外贸企业直接将服务或自行研发的无形资产出口,视同生产企业连同其出口货物统一实行免抵退税办法。

6.申请办理留抵退税的纳税人,发生跨境应税行为适用免抵退税办法的,应当按期申报免抵退税。当期可申报免抵退税的出口销售额为零的,应办理免抵退税零申报。

7.纳税人既申报免抵退税又申请办理留抵退税的,应先办理免抵退税,办理免抵退税后,仍符合留抵退税条件的,再办理留抵退税。

【收费标准】

不收费

【申请表格】

1.《免抵退税申报汇总表》

2.《跨境应税行为免抵退税申报明细表》

3.《跨境应税行为收讫营业款明细清单》

4.《航空国际运输收入清算账单申报明细表》

5.《国际客运(含香港直通车)旅客、行李包裹运输清算函件明细表》

文书表单可在国家税务总局深圳市税务局网站“纳税服务”-“下载中心”-“表格下载”栏目下载,或到办税服务厅领取。

【填表说明】

见相关文书表单中列示的填报说明。