【事项名称】

文化事业建设费申报

【申请条件】

在中华人民共和国境内提供广告服务的广告媒介单位和户外广告经营单位,以及提供娱乐服务的单位和个人,应依照法律、行政法规规定或者税务机关依照法律、行政法规规定确定的申报期限、申报内容,申报缴纳文化事业建设费。

中华人民共和国境外的缴纳义务人,在境内未设有经营机构的,以服务接受方为扣缴义务人。文化事业建设费的扣缴义务人依照法律、行政法规规定或者税务机关依照法律、行政法规规定确定的申报期限、申报内容,就应税项目向税务机关申报入库其代扣代缴的文化事业建设费。

【设定依据】

1.《国务院关于进一步完善文化经济政策的若干规定》(国发〔1996〕37号) 第一条

2.《国务院关于支持文化事业发展若干经济政策的通知》(国发〔2000〕41号)第一条

3.《国家税务总局关于营业税改征增值税试点有关文化事业建设费登记与申报事项的公告》(国家税务总局公告2013年第64号)第二条

4.《财政部国家税务总局关于营业税改征增值税试点有关文化事业建设费政策及征收管理问题的通知》(财税〔2016〕25号)第一条

5.《财政部国家税务总局关于营业税改征增值税试点有关文化事业建设费政策及征收管理问题的补充通知》(财税〔2016〕60号)第一条

6.《国家税务总局关于合理简并纳税人申报缴税次数的公告》(国家税务总局公告2016年第6号)第一条

【办理材料】

1.文化事业建设费缴纳义务人:

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

A06340《文化事业建设费申报表》 |

2份 |

|

|

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

|

提供广告服务的广告媒介单位和户外广告经营单位,应报送 A06366《应税服务减除项目清单》 |

A06366《应税服务减除项目清单》 |

2份 |

允许从提供相关应税服务所取得的全部含税价款和价外费用中根据取得的合法有效凭证逐一填列 |

|

2.文化事业建设费扣缴义务人:

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

《文化事业建设费代扣代缴报告表》 |

2份 |

|

|

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

|

扣缴义务人在扣缴税款时已向被扣缴义务人开具税票 |

《中华人民共和国税收缴款书(代 扣代收专用)》第二联 |

1份 |

|

|

|

扣缴义务人汇总缴库开具税票 |

《中华人民共和国税收缴款书(银 行经收专用)》第一联 |

1 份 |

|

|

注意事项:

1.缴费人对报送材料的真实性和合法性承担责任。

2.缴费人上门办理涉税事项时需报送纸质版资料,通过网上办理或移动终端办理的按照系统操作要求报送电子版资料。

3.办理材料里未注明原件、复印件的均为原件;仅注明复印件的只需提供复印件;注明原件及复印件的,收取复印件,原件查验后退回。

4.报送资料如为复印件,须注明与原件一致,并加盖公章。

5.纳税人使用符合电子签名规定条件的电子签名,与手写签名或盖章具有等同法律效力。

【办理地点】

全城通办,第三税务分局、宝安区局第三税务所办税服务厅除外:是(√)否()

2.自助办税终端:是(√)否()

3.网上办理

电子税务局:是(√)否()电子税务局

移动终端(税务局):是( )否(√)

【办理机构】

税务机关

【办理时间】

1.纳税人办理时限

文化事业建设费的申报缴纳期限与缴费人的增值税纳税期限相同。

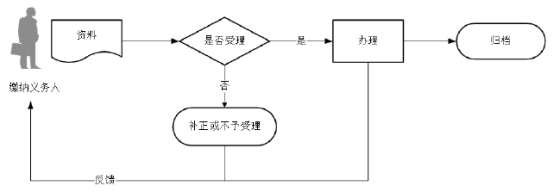

2.税务机关办结时限

资料齐全、符合法定形式、填写内容完整的,税务机关受理后即时办结。

【联系电话】

【办理流程】

【办理结果】

税务机关反馈申报结果。

【缴费人注意事项】

1.税务机关提供“最多跑一次”服务。缴费人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

2.中华人民共和国境外的广告媒介单位和户外广告经营单位在境内未设有经营机构的,以广告服务接受方为扣缴义务人,应按规定扣缴文化事业建设费,应扣缴费额=支付的广告服务含税价款×费率。

3.文化事业建设费的缴纳义务、扣缴义务发生时间、缴纳地点、缴纳期限,与缴费人的增值税纳税义务发生时间、纳税地点、纳税期限相同。扣缴义务人应当向其机构所在地或者居住地主管税务机关申报缴纳其扣缴的文化事业建设费。

4.增值税小规模纳税人缴纳文化事业建设费,原则上实行按季申报。缴纳义务人要求不实行按季申报的,由主管税务机关根据其应缴费额大小核定缴费期限。

5.广告服务和娱乐服务,是指《财政部国家税务总局关于全面推开营业税改征增值祝试点的通知》(财税〔2016〕36 号)的《销售服务、无形资产、不动产注释》中“广告服务”和“娱乐服务”范围内的服务。

6.缴费人按照提供广告服务或娱乐服务取得的计费销售额缴纳文化事业建设费,文化事业建设费的费率为3%。应缴费额=计费销售额*3%。

7.广告服务的计费销售额,指的是缴费人提供广告服务取得的全部含税价款和价外费用,减除支付给其他广告公司或广告发布者的含税广告发布费后的余额。缴纳义务人减除价款的,应当取得增值税专用发票或国家税务总局规定的其他合法有效凭证,否则,不得减除。

8.娱乐服务计费销售额,指的是缴费人提供娱乐服务取得的全部含税价款和价外费用。

9.增值税小规模纳税人中月销售额不超过2 万元(按季纳税6 万元)的企业和非企业性单位提供的应税服务,免征文化事业建设费。

10.提供娱乐服务的单位和个人,未达到增值税起征点的,免征文化事业建设费。

11.自2019 年7 月1 日至2024 年12 月31 日,对归属中央收入的文化事业建设费,按照缴费人应缴费额的50%减征;对归属地方收入的文化事业建设费,按照缴费人应缴费额的50%减征。

12.自2020年1月1日至2021年12月31日,免征文化事业建设费。月销售额不超过2万元(按季纳税不超过6万元)的缴费人,免征文化事业建设费,将计费销售额填入《文化事业建设费申报表》“免征收入”栏;其他缴费人如实申报计费销售额和应缴费额,将计费销售额填入《文化事业建设费申报表》“应征收入”栏,系统自动实现减免;代扣代缴文化事业建设费正常填列《文化事业建设费代扣代缴报告表》的“计费依据”栏,系统自动实现减免。

13.缴费人自行申报享受减免优惠,无需额外提交资料。

【收费标准】

不收费。

【申请表格】

《文化事业建设费申报表》

《应税服务减除项目清单》

文书表单可在国家税务总局深圳市税务局网站“纳税服务”-“下载中心”-“表格下载”栏目下载,或到办税服务厅领取。

【填表说明】

见相关文书表单中列示的填报说明。