【事项名称】

经营所得个人所得税月(季)度申报

【申请条件】

纳税人取得经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额,按年计算个人所得税,纳税人在月度或季度终了后15 日内填报《个人所得税经营所得纳税申报表(A 表)》及其他相关资料,向经营管理所在地主管税务机关办理预缴纳税申报,并预缴税款。

【设定依据】

1.《中华人民共和国税收征收管理法》第二十五条第一款

2.《中华人民共和国个人所得税法》第二条、第六条第三款。

3.《中华人民共和国个人所得税法实施条例》第十五条

【办理材料】

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

《个人所得税经营所得纳税申报表(A 表)》 |

2份 |

|

|

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

|

纳税人存在减免个人所得税情形 |

《个人所得税减免税事项报告表》 |

1份 |

|

|

|

有依法确定的其他扣除 |

《商业健康保险税前扣除情况明细表》《个人税收递延型商业养老保险税前扣除情况明细表》等相关扣除资料 |

1份 |

|

|

|

发生符合条件的公益捐赠支出 |

《个人所得税公益慈善事业捐赠扣除明细表》 |

1份 |

|

|

注意事项:

1.纳税人对报送材料的真实性和合法性承担责任。

2. 纳税人上门办理涉税事项时需报送纸质版资料,通过网上办理或移动终端办理的按照系统操作要求报送电子版资料。

3. 办理材料里未注明原件、复印件的均为原件;仅注明复印件的只需提供复印件;注明原件及复印件的,收取复印件,原件查验后退回。

4. 报送资料如为复印件,须注明与原件一致,并加盖公章。

5.纳税人使用符合电子签名规定条件的电子签名,与手写签名或盖章具有等同法律效力。

【办理地点】

全城通办,第三税务分局、宝安区局第三税务所办税服务厅除外:是(√)否()

2.自助办税终端:是()否(√)

3.网上办理

电子税务局:是()否(√)(电子税务局)

自然人电子税务局: 扣缴端(√);WEB端(√);APP端( )

【办理机构】

税务机关。

【办理时间】

1.纳税人办理时限

纳税人应当在月度或季度终了后15 日内填报《个人所得税经营所得纳税申报表(A 表)》及其他相关资料,向经营管理所在地主管税务机关办理预缴纳税申报。

2.税务机关办结时限

即时办结。

【联系电话】

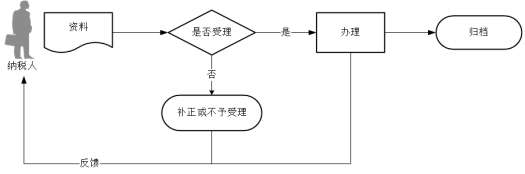

【办理流程】

【办理结果】

税务机关反馈申报受理结果。

【纳税人注意事项】

1. 税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

2. 纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

3. 纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

4. 个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人取得经营所得的,应当办理预缴纳税申报和汇算清缴。经营所得包括以下情形:

(1)个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

(2)个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

(3)个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

(4)个人从事其他生产、经营活动取得的所得。

5. 从事生产、经营活动,未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定应纳税所得额或者应纳税额。

6. 纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后十五日内向税务机关报送纳税申报表,并预缴税款。

7.按月申报预缴经营所得个人所得税的市场主体办理歇业后,可自下一季度起调整为按季度预缴申报,一经调整,当年度内不再变更。

8. 预缴申报时,合伙企业有多个自然人合伙人的,应分别填报《个人所得税经营所得纳税申报表(A 表)》。

9. 纳税人因移居境外注销中国户籍,且在当年取得经营所得的,应当在申请注销中国户籍前,向户籍所在地主管税务机关办理汇算清缴,进行税款清算。

10. 纳税人有未缴或者少缴税款的,应当在注销户籍前,结清欠缴或未缴的税款。纳税人存在分期缴税且未缴纳完毕的,应当在注销户籍前,结清尚未缴纳的税款。

11. 依法享受纳税人税收优惠等相关的资料,按规定留存备查或报送。

12. 纳税人在纳税期内没有应纳税款的,也应当按照规定办理申报纳税。

【收费标准】

不收费

【申请表格】

《个人所得税经营所得纳税申报表(A 表)》

《个人所得税减免税事项报告表》

《商业健康保险税前扣除情况明细表》

《个人税收递延型商业养老保险税前扣除情况明细表》

文书表单可在国家税务总局深圳市税务局网站“纳税服务”-“下载中心”-“表格下载”栏目下载,或到办税服务厅领取。

【填表说明】

见相关文书表单中列示的填报说明。