【事项名称】

企业重组所得税特殊性税务处理

【申请条件】

企业发生符合规定的特殊性重组条件并选择特殊性税务处理的,纳税人应向税务机关报告。

【设定依据】

1.《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)

2.国家税务总局关于发布《企业重组业务企业所得税管理办法》的公告(国家税务总局公告2010年第4号)

3.《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号)

4.《国家税务总局关于企业重组业务企业所得税征收管理若干问题的公告》(国家税务总局公告2015年第48号)

【办理材料】

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

《企业重组所得税特殊性税务处理报告表》及附表 |

1份 |

|

|

|

以下为条件报送资料 |

||||

|

债务重组当事各方提供 |

债务重组的总体情况说明,包括债务重组方案、基本情况、债务重组所产生的应纳税所得额,并逐条说明债务重组的商业目的;以非货币资产清偿债务的,还应包括企业当年应纳税所得额情况 |

1份 |

|

|

|

债务重组当事各方提供 |

清偿债务或债权转股权的合同(协议)或法院裁定书,需有权部门(包括内部和外部)批准的,应提供批准文件 |

1份 |

|

|

|

债务重组当事各方提供 |

债权转股权的,提供相关股权评估报告或其他公允价值证明;以非货币资产清偿债务的,提供相关资产评估报告或其他公允价值证明 |

1份 |

|

|

|

债务重组当事各方提供 |

重组当事各方一致选择特殊性税务处理并加盖当事各方公章的证明资料 |

1份 |

|

|

|

债务重组当事各方提供 |

债权转股权的,还应提供工商管理部门等有权机关登记的相关企业股权变更事项的证明材料,以及债权人12个月内不转让所取得股权的承诺书 |

1份 |

|

|

|

债务重组当事各方提供 |

重组前连续12个月内有无与该重组相关的其他股权、资产交易,与该重组是否构成分步交易、是否作为一项企业重组业务进行处理情况的说明 |

1份 |

|

|

|

债务重组当事各方提供 |

按会计准则规定当期应确认资产(股权)转让损益的,应提供按税法规定核算的资产(股权)计税基础与按会计准则规定核算的相关资产(股权)账面价值的暂时性差异专项说明 |

1份 |

|

|

|

股权收购当事各方提供 |

股权收购业务总体情况说明,包括股权收购方案、基本情况,并逐条说明股权收购的商业目的 |

1份 |

|

|

|

股权收购当事各方提供 |

股权收购、资产收购业务合同(协议),需有权部门(包括内部和外部)批准的,应提供批准文件 |

1份 |

|

|

|

股权收购当事各方提供 |

相关股权评估报告或其他公允价值证明 |

1份 |

|

|

|

股权收购当事各方提供 |

12个月内不改变重组资产原来的实质性经营活动、原主要股东不转让所取得股权的承诺书 |

1份 |

|

|

|

股权收购当事各方提供 |

工商管理部门等有权机关登记的相关企业股权变更事项的证明材料 |

1份 |

|

|

|

股权收购当事各方提供 |

重组当事各方一致选择特殊性税务处理并加盖当事各方公章的证明资料 |

1份 |

|

|

|

股权收购当事各方提供 |

涉及非货币性资产支付的,应提供非货币性资产评估报告或其他公允价值证明 |

1份 |

|

|

|

股权收购当事各方提供 |

重组前连续12个月内有无与该重组相关的其他股权、资产交易,与该重组是否构成分步交易、是否作为一项企业重组业务进行处理情况的说明 |

1份 |

|

|

|

股权收购当事各方提供 |

按会计准则规定当期应确认资产(股权)转让损益的,应提供按税法规定核算的资产(股权)计税基础与按会计准则规定核算的相关资产(股权)账面价值的暂时性差异专项说明 |

1份 |

|

|

|

资产收购当事各方提供 |

资产收购业务总体情况说明,包括资产收购方案、基本情况,并逐条说明资产收购的商业目的 |

1份 |

|

|

|

资产收购当事各方提供 |

资产收购业务合同(协议),需有权部门(包括内部和外部)批准的,应提供批准文件 |

1份 |

|

|

|

资产收购当事各方提供 |

相关资产评估报告或其他公允价值证明 |

1份 |

|

|

|

资产收购当事各方提供 |

被收购资产原计税基础的证明 |

1份 |

|

|

|

资产收购当事各方提供 |

12个月内不改变资产原来的实质性经营活动、原主要股东不转让所取得股权的承诺书 |

1份 |

|

|

|

资产收购当事各方提供 |

工商管理部门等有权机关登记的相关企业股权变更事项的证明材料 |

1份 |

|

|

|

资产收购当事各方提供 |

重组当事各方一致选择特殊性税务处理并加盖当事各方公章的证明资料 |

1份 |

|

|

|

资产收购当事各方提供 |

涉及非货币性资产支付的,应提供非货币性资产评估报告或其他公允价值证明 |

1份 |

|

|

|

资产收购当事各方提供 |

重组前连续12个月内有无与该重组相关的其他股权、资产交易,与该重组是否构成分步交易、是否作为一项企业重组业务进行处理情况的说明 |

1份 |

|

|

|

资产收购当事各方提供 |

按会计准则规定当期应确认资产(股权)转让损益的,应提供按税法规定核算的资产(股权)计税基础与按会计准则规定核算的相关资产(股权)账面价值的暂时性差异专项说明 |

1份 |

|

|

|

合并当事各方提供 |

企业合并的总体情况说明,包括合并方案、基本情况,并逐条说明企业合并的商业目的 |

1份 |

|

|

|

合并当事各方提供 |

企业合并协议或决议,需有权部门(包括内部和外部)批准的,应提供批准文件 |

1份 |

|

|

|

合并当事各方提供 |

企业合并当事各方的股权关系说明,若属同一控制下且不需支付对价的合并,还需提供在企业合并前,参与合并各方受最终控制方的控制在12个月以上的证明材料 |

1份 |

|

|

|

合并当事各方提供 |

被合并企业净资产、各单项资产和负债的账面价值和计税基础等相关资料 |

1份 |

|

|

|

合并当事各方提供 |

12个月内不改变资产原来的实质性经营活动、原主要股东不转让所取得股权的承诺书 |

1份 |

|

|

|

合并当事各方提供 |

工商管理部门等有权机关登记的相关企业股权变更事项的证明材料 |

1份 |

|

|

|

合并当事各方提供 |

合并企业承继被合并企业相关所得税事项(包括尚未确认的资产损失、分期确认收入和尚未享受期满的税收优惠政策等)情况说明 |

1份 |

|

|

|

合并当事各方提供 |

涉及可由合并企业弥补被合并企业亏损的,需要提供其合并日净资产公允价值证明材料及主管税务机关确认的亏损弥补情况说明 |

1份 |

|

|

|

合并当事各方提供 |

重组当事各方一致选择特殊性税务处理并加盖当事各方公章的证明资料 |

1份 |

|

|

|

合并当事各方提供 |

涉及非货币性资产支付的,应提供非货币性资产评估报告或其他公允价值证明 |

1份 |

|

|

|

合并当事各方提供 |

重组前连续12个月内有无与该重组相关的其他股权、资产交易,与该重组是否构成分步交易、是否作为一项企业重组业务进行处理情况的说明 |

1份 |

|

|

|

合并当事各方提供 |

按会计准则规定当期应确认资产(股权)转让损益的,应提供按税法规定核算的资产(股权)计税基础与按会计准则规定核算的相关资产(股权)账面价值的暂时性差异专项说明 |

1份 |

|

|

|

分立当事各方提供 |

企业分立的总体情况说明,包括分立方案、基本情况,并逐条说明企业分立的商业目的 |

1份 |

|

|

|

分立当事各方提供 |

被分立企业董事会、股东会(股东大会)关于企业分立的决议,需有权部门(包括内部和外部)批准的,应提供批准文件 |

1份 |

|

|

|

分立当事各方提供 |

被分立企业的净资产、各单项资产和负债账面价值和计税基础等相关资料 |

1份 |

|

|

|

分立当事各方提供 |

12个月内不改变资产原来的实质性经营活动、原主要股东不转让所取得股权的承诺书 |

1份 |

|

|

|

分立当事各方提供 |

工商管理部门等有权机关认定的分立和被分立企业股东股权比例证明材料;分立后,分立和被分立企业工商营业执照复印件 |

1份 |

|

|

|

分立当事各方提供 |

重组当事各方一致选择特殊性税务处理并加盖当事各方公章的证明资料 |

1份 |

|

|

|

分立当事各方提供 |

涉及非货币性资产支付的,应提供非货币性资产评估报告或其他公允价值证明 |

1份 |

|

|

|

分立当事各方提供 |

分立企业承继被分立企业所分立资产相关所得税事项(包括尚未确认的资产损失、分期确认收入和尚未享受期满的税收优惠政策等)情况说明 |

1份 |

|

|

|

分立当事各方提供 |

若被分立企业尚有未超过法定弥补期限的亏损,应提供亏损弥补情况说明、被分立企业重组前净资产和分立资产公允价值的证明材料 |

1份 |

|

|

|

分立当事各方提供 |

重组前连续12个月内有无与该重组相关的其他股权、资产交易,与该重组是否构成分步交易、是否作为一项企业重组业务进行处理情况的说明 |

1份 |

|

|

|

分立当事各方提供 |

按会计准则规定当期应确认资产(股权)转让损益的,应提供按税法规定核算的资产(股权)计税基础与按会计准则规定核算的相关资产(股权)账面价值的暂时性差异专项说明 |

1份 |

|

|

|

居民企业对非居民企业进行投资符合特殊性税务处理的应提供 |

当事方的重组情况说明,申请文件中应说明股权转让的商业目的 |

1份 |

|

|

|

居民企业对非居民企业进行投资符合特殊性税务处理的应提供 |

双方所签订的股权转让协议 |

1份 |

|

|

|

居民企业对非居民企业进行投资符合特殊性税务处理的应提供 |

双方控股情况说明 |

1份 |

|

|

|

居民企业对非居民企业进行投资符合特殊性税务处理的应提供 |

由评估机构出具的资产或股权评估报告。报告中应分别列示涉及的各单项被转让资产和负债的公允价值 |

1份 |

|

|

|

居民企业对非居民企业进行投资符合特殊性税务处理的应提供 |

证明重组符合特殊性税务处理条件的资料,包括股权或资产转让比例,支付对价情况,以及12个月内不改变资产原来的实质性经营活动、不转让所取得股权的承诺书等 |

1份 |

|

|

注意事项:

1.纳税人对报送材料的真实性和合法性承担责任。

2.纳税人上门办理涉税事项时需报送纸质版资料,通过网上办理或移动终端办理的按照系统操作要求报送电子版资料。

3.办理材料里未注明原件、复印件的均为原件;仅注明复印件的只需提供复印件;注明原件及复印件的,收取复印件,原件查验后退回。

4. 报送资料如为复印件,须注明与原件一致,并加盖公章。

5.纳税人使用符合电子签名规定条件的电子签名,与手写签名或盖章具有等同法律效力。

【办理地点】

1.办税服务厅(点击查看办理地点、办理时间、联系方式)全城通办,第三税务分局、宝安区局第三税务所办税服务厅除外:是(√ )否( )

2.网上办理

电子税务局:是(√)否( )电子税务局移动终端(税务局):是( ) 否(√)

【办理机构】

税务机关

【办理时间】

1.纳税人办理时限

企业所得税年度汇算清缴期内

2.税务机关办理时限

即时办结

【联系电话】

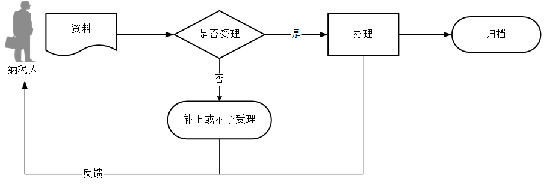

各办税服务厅联系电话请见办税地图【办理流程】

【办理结果】

税务机关反馈《受理回执》。

【纳税人注意事项】

1.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

2.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

【收费标准】

不收费

【申请表格】

《企业重组所得税特殊性税务处理报告表》

文书表单可在国家税务总局深圳市税务局网站“纳税服务”-“下载中心”-“表格下载”栏目(具体下载地址)下载,或到办税服务厅领取。

【填表说明】

见相关文书表单中列示的填报说明。