期末留抵税额退税后申报表填写案例

某企业为增值税一般纳税人,2019年3月税款所属期“期末留抵税额”为100000元,2019年4月至2019年9月税款所属期“期末留抵税额”均大于100000元,2019年9月税款所属期“期末留抵税额”为700000元;该企业符合增值税期末留抵税额退税政策,2019年10月向主管税务机关申请退还留抵税额,进项构成比例为80%,主管税务机关于当月批准并退还留抵税额288000元,企业于2019年10月30日取得退还的留抵税额。

根据《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局海关总署公告2019年第39号)第八条第(六)项,自2019年4月1日起,试行增值税期末留抵税额退税制度。纳税人取得退还的留抵税额后,应相应调减当期留抵税额。

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=(700000-100000)×80%×60%=288000(元)

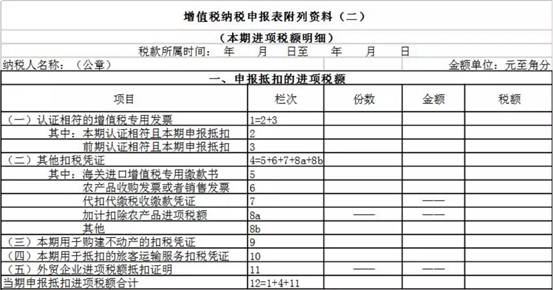

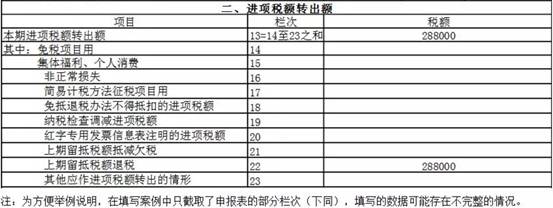

主管税务机关于2019年10月退还留抵税额288000元,因此纳税人应在2019年10月(税款所属期)申报时,将退还的留抵税额288000元填入《增值税纳税申报表附列资料(二)》(本期进项税额明细,以下称《附列资料(二)》)第22栏“上期留抵税额退税”。

1.该企业2019年10月(税款所属期)《附列资料(二)》的填报如下所示:

2.该企业2019年10月(税款所属期)《增值税纳税申报表(一般纳税人适用)》填报如下所示: