综合申报表填写案例

某企业为增值税一般纳税人,2019年4月发生有形动产经营租赁业务,开具4张13%税率的增值税专用发票,金额合计1200000元,税额合计156000元;销售应税货物,开具一张13%税率的增值税普通发票,金额80000元,税额10400元。购进按规定允许抵扣的国内旅客运输服务,取得1份增值税专用发票,金额50000元,税额4500元;取得1张注明旅客身份信息的航空运输电子客票行程单,票价2000元,民航发展基金50元,燃油附加费120元;取得5张注明旅客身份信息的公路、水路等其他客票,票面金额合计2060元。购进一栋不动产,取得1张增值税专用发票,金额1500000元,税额135000元。企业2019年4月符合加计抵减政策,并已通过电子税务局提交《适用加计抵减政策的声明》。

本期销项税额=156000+10400=166400(元)

购进国内旅客运输服务取得增值税专用发票的,可抵扣的进项税额为发票上注明的税额,即4500元;

根据《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)取得注明旅客身份信息的航空运输电子客票行程单的,按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(2000+120)÷(1+9%)×9%=175.05(元)

需要注意,机民航发展基金不作为计算进项税额的基数。

取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%=2060÷(1+3%)×3%=60(元)

购进国内旅客运输服务进项税额合计=4500+175.05+60=4735.05(元)

购进不动产取得增值税专用发票的,可抵扣的进项税额为发票上注明的税额,即135000元;

本期可抵扣进项税额=4735.05+135000=139735.05(元)

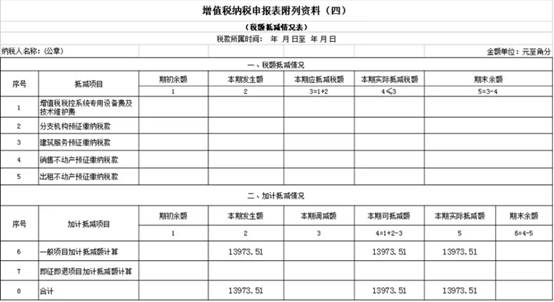

企业2019年4月可计提的加计抵减税额=139735.05×10%=13973.51(元)

本期应纳税额=本期销项税额-本期进项税额-本期可抵减加计抵减额=166400-139735.05-13973.51=12691.44(元)

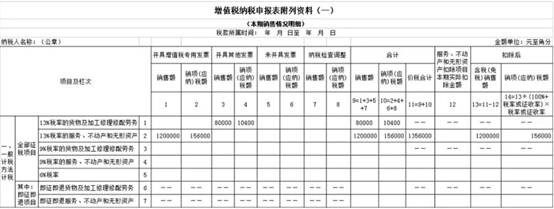

1.《增值税纳税申报表附列资料(一)》(本期销售情况明细,以下称《附列资料(一)》)第1行“13%税率的货物及加工修理修配劳务”:

本行“开具其他发票”“销售额”列=80000(元)

本行“开具其他发票”“销项(应纳)税额”列=10400(元)

《附列资料(一)》第2行“13%税率的服务、不动产和无形资产”:

本行“开具增值税专用发票”“销售额”列=1200000(元)

本行“开具增值税专用发票”“销项(应纳)税额”列=156000(元)

本月销项(应纳)税额合计=156000+10400=166400(元)

该企业2019年4月(税款所属期)《附列资料(一)》填报如下所示:

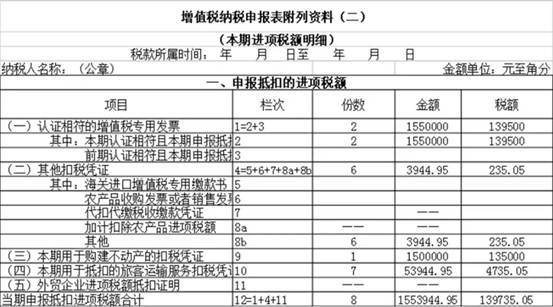

2.《增值税纳税申报表附列资料(二)》(本期进项税额明细,以下称《附列资料(二)》)第2行“其中:本期认证相符且本期申报抵扣”:

本行“份数”列=2(份)

本行“金额”列=50000+1500000=1550000(元)

本行“税额”列=4500+135000=139500(元)

《附列资料(二)》第8b行“其他”:

本行“份数”列=6(份)

本行“金额”列=(2000+120)÷(1+9%)+2060÷(1+3%)=3944.95(元)

本行“税额”列=175.05+60=235.05(元),本行填写企业取得的除专票以外的其他抵扣凭证允许抵扣的进项税额。

《附列资料(二)》第9行“(三)本期用于购建不动产的扣税凭证”:

本行“份数”列=1(份)

本行“金额”列=1500000(元)

本行“税额”列=135000(元),本行填写企业本月允许抵扣的不动产进项税额。

《附列资料(二)》第10行“(四)本期用于抵扣的旅客运输服务扣税凭证”:

本行“份数”列=7(份)

本行“金额”列=50000+3944.95=53944.95(元)

本行“税额”列=4500+235.05=4735.05(元),本行填写企业本月允许抵扣的所有国内旅客运输服务进项税额。

该企业2019年4月(税款所属期)《附列资料(二)》填报如下所示:

3.该企业2019年4月(税款所属期)《增值税纳税申报表附列资料(四)》(税额抵减情况表)填报如下所示:

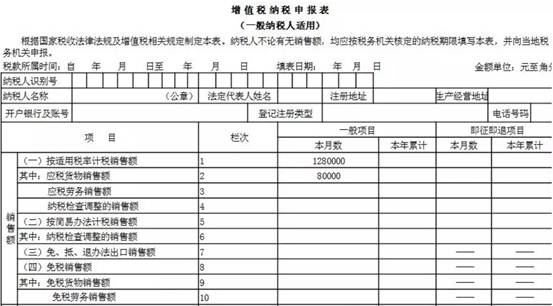

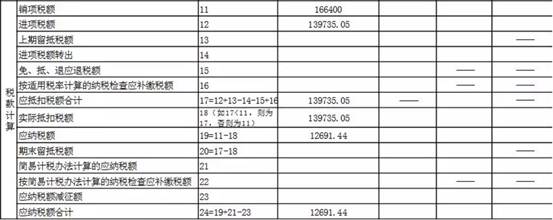

4.该企业2019年4月(税款所属期)《增值税纳税申报表(一般纳税人适用)》填报如下所示: